住民税は1月1日に住んでいる(住民票に記載されている)地方自治体から課せられる税金です。

今年も6月になり、住民税の決定通知書がお手元に届いたころだと思います。

住民税の金額が高いなーと感じる方も多いと思いますが、住民税を減らす方法は「ふるさと納税」が有効です。

でも、ふるさと納税したら確定申告しないといけないのかなあと色々手間がかかるのではと思っている方もいると思います。

ふるさと納税では、確定申告が不要になる「ワンストップ特例制度」というものがありますので、解説していきます。

ふるさと納税の仕組みについては次の記事を参考にしていただければと思います。

目次

「ふるさと納税ワンストップ特例制度」のメリット

確定申告が不要になる

本来、ふるさと納税は「寄付金」ですので、寄付の際に受け取る領収書や受領証を保管しておいて、翌年3月に確定申告をしなければなりません。

そこで生まれたのが、このワンストップ特例制度で、普段確定申告をしない方についても、もっとふるさと納税をしやすくするために作られた制度です。

そのため、このワンストップ特例制度は、寄付先が5自治体以内の方で、本来確定申告をする必要がない方については、確定申告が不要になります。

方法は、3つのステップになります。

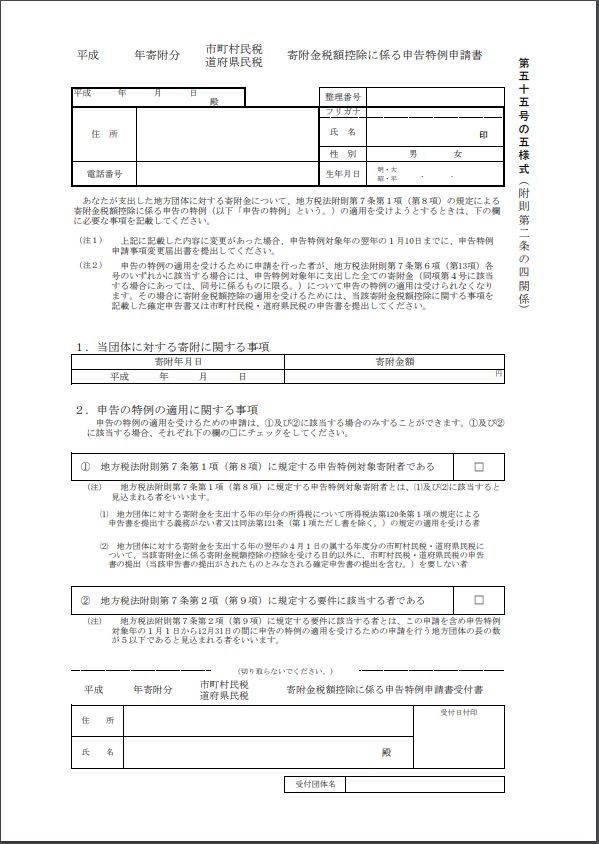

- ふるさと納税をした後に、ワンストップ特例制度の申請用紙(寄付金税額控除に係る申告特例申請書)を書く

- マイナンバーと本人確認書類を準備する

- ふるさと納税をした地方自治体にこれらの書類を送付する

という手続きになります。

確定申告をしたことがない方にとっては、簡単な方法でできます。

ワンストップ特例制度の申請用紙はこのようなものです。

ふるさと納税をしたときに地方自治体から郵送してもらうか、総務省のホームページやさとふる、ふるさとチョイスのホームページからダウンロードして使いましょう。

「ふるさと納税ワンストップ特例制度」のデメリット

ふるさと納税先が5自治体以内の方しか使えない

ふるさと納税ワンストップ特例制度は、普段確定申告をしない方向けの制度ですので、寄付する金額も少額で、寄付先も少数の方を対象にしています。

そのため、寄付先が5自治体までの方しか使えない制度になっています。

また、例えば6自治体に寄付した場合は、5自治体まではワンストップ特例制度を使うということはできず、6自治体すべて確定申告をしなければ、寄付金の控除を受けることができませんので注意が必要です。

ふるさと納税をしやすくする制度なので、もう少し寄付先が多くても、このワンストップ特例制度が使えると良いのですが、地方自治体の事務手続きを考えても5自治体くらいまでなのでしょう。

確定申告を不要にするための手続きが面倒

ふるさと納税ワンストップ特例制度を使うと、確定申告が不要になりますが、このワンストップ特例制度を使うための手続きは、簡単なのですが、面倒でもあります。

- 申請用紙をダウンロードして、必要事項を記入

- マイナンバーと本人確認書類を同封

- 書類を寄付した地方自治体ごとに郵送する

3つ目の郵送しなければならない点が、手間がかかります。

インターネット上でできるようなシステムがであると、もっとふるさと納税をしやすい制度になりますね。

また、郵送なので、書類に不備があった場合は、送り直しや自治体からの問い合わせに回答することが必要になってきます。

税金は還付されるのではなく、翌年の住民税が減額

ふるさと納税をした方で、確定申告をした場合は、所得税と住民税の両方が軽減されることになります。

確定申告をせず、ワンストップ特例制度を使った場合は、所得税は軽減されず、翌年の住民税から所得税の軽減分も含めて軽減されます。

| ふるさと納税前 | ①確定申告したとき | ②ワンストップ特例制度 | |

| 所得 | 100 | 100 | 100 |

| 所得税 | 5 | 4 | 5 |

| 住民税(翌年分) | 10 | 8 | 7 |

| 税金合計 | 15 | 12 | 12 |

上の図のように、①確定申告をしたときと、②ワンストップ特例制度を使うときで、結果的には支払う税金の合計は変わりませんが、①の確定申告をしたときは、所得税が5→4になるため、差額の1が還付されます。そして、翌年の住民税が10→8となり、ふるさと納税前と比べると2減ることになります。

②ワンストップ特例制度を使うときは、年末調整で所得税は確定されているため、所得税はふるさと納税前の5のままで変わらず、翌年の住民税が7になっていて、所得税分で軽減される分を住民税で軽減していることがわかります。

これをメリットと感じるか、デメリットと感じるかは人それぞれですが、所得税の還付をうれしいと感じる方にとっては、所得税の還付はありませんし、しかも翌年の住民税なので、あまり税金が減ったという実感はないかもしれません。

まとめ

ふるさと納税のワンストップ特例制度についてメリット・デメリットを解説しました。

確定申告をしたことがない方にとっては、やはりワンストップ特例制度を使う方が簡単だと思いますが、確定申告も自分でしてみるととても簡単です。

どちらの方法でふるさと納税をするにしても、ふるさと納税は地方に興味を持つことができ、かつ、返礼品をもらうことができるのでおすすめです。