事業を始める時に経営者はいろんな事を同時に行わなければなりません。

税務で一番にすべきことは、ずばり『青色申告制度』を利用することです。

青色申告制度を利用すると様々な特典を受けることができます。

目次

青色申告制度のメリット

青色申告特別控除が適用できる

まず個人の所得税は簡単に示すと次のように計算されます。

①収入-経費=所得

②所得×税率=税金

この①の所得から青色申告を利用すると65万円控除することができます。

つまり100万円の所得があったとしたら、税金は

100万円×5%=5万円となります。

これにたいして青色申告特別控除を使うと次のようになります。

(100万円-65万円)×5%=1.75万円

比較すると3.25万円の節税効果があったことになります。これは所得が増えるほど税率が高くなるため、より効果的になっていきます。

また、所得税以外に住民税や事業税などにも影響するため、節税効果はこれ以上になります。

赤字の繰り越しができる

事業を始めて当初は売上がなく、経費がかさむため赤字になることが多いと思います。1年目の赤字を3年間繰り越してその後の黒字から差し引くことができます。事業が軌道にのった後の節税に効果があります。

従業員である家族に給与を支払うことができる

事業を家族に手伝ってもらっている事業主の方も多いと思いますが、青色申告を行っている事業主が「青色事業専従者の給与に関する届出」を事前に税務署に提出することでその家族に支払う給与を経費にすることができます。

白色申告でも専従者控除というものがありますが、配偶者に対するもので年間86万円までしか控除できませんので青色申告を比べると節税効果はとても低いものとなっています。

ただし、この青色専従者給与は高すぎると認められないことになりますので、たとえ第三者であっても支払うような適正な給与の金額であることが求められます。

どのくらいの給与が適正なのかは顧問税理士に相談してください。

青色申告のデメリット

記帳をしっかりしないといけない

青色申告のデメリットとして事業を始めた方が最初に感じるのは記帳をしっかりすることが大変ということだと思います。

貸借対照表(財産状態を表したもの)と損益計算書(経営成績を表したもの)を作成する必要があり、複式簿記に則って記帳しなければなりません。

この複式簿記は昔の手書きだった時は非常に大変だったと思いますが、今は会計ソフトがありますので、やり方さえ覚えると全く大変ではありません。

パソコンに慣れている方はすぐに覚えることができると思いますので、一度使ってみることをおススメします。

クラウド会計ソフト(マネーフォワードやfreee)は通帳の明細を自動で連動してくれますので、自分で作業することが少なくできます。よってこの記帳が大変というところはデメリットではなくなっていると思います。

税務署の目が厳しくなる

やはり青色申告は上に書いたような特典があるので、本当に要件を満たしているのか税務署もチェックしないといけなくなります。

きちんと領収書を保存しているか、根拠となる書類を基に記帳がされているかが要件となっており、しっかりされていなければ青色申告の取り消しがされることもあります。

ただ、領収書の保存や記帳は難しいものではなく、青色申告の特典を受ける以前にしっかり経理しておかないと業績の把握ができなくなります。よってこれもデメリットとは言えないところです。

以上のように青色申告の特典はフリーランスの方は受けるべき制度であり、最も効果がある節税策といえます。

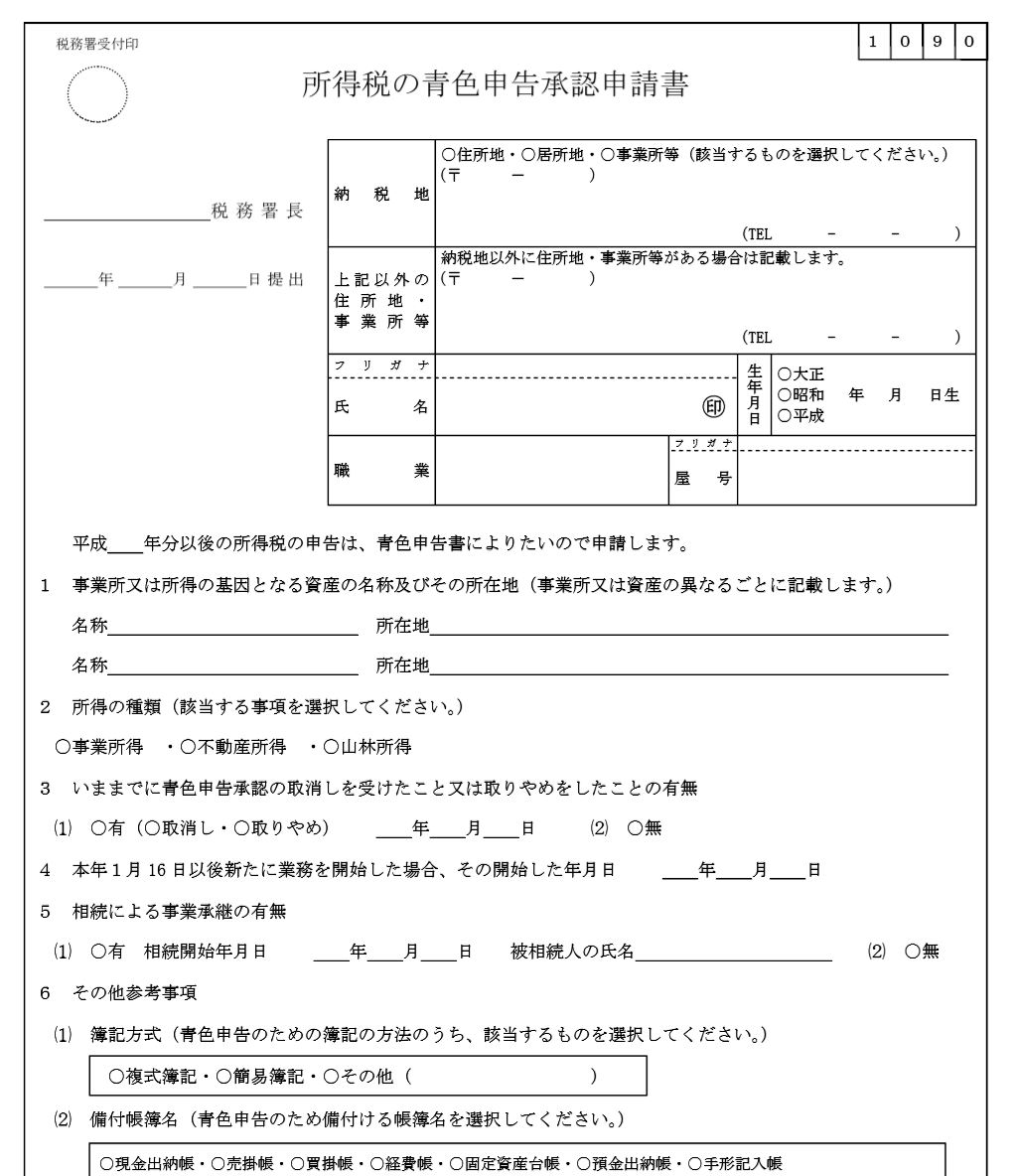

提出方法は簡単です。青色申告の届出は管轄の税務署に行って提出できますし、電子申告で提出することもできます。

国税庁ホームページ 所得税の青色申告の承認申請

まとめ

事業を始めた方は青色申告の届出を必ず行って特典を利用しましょう。

当事務所では青色申告の手続きは無料で行っていますので、ご相談ください。