起業するとき、独立開業するときには当然資金が必要になります。

自分の貯蓄や、親などの親族からの融資で開業資金やその後の運転資金を賄うことができれば良いですが、必ずしもそのような恵まれた資金状況で事業を始められるとは限りません。

事業を始めるときにどの銀行から借り入れをした方が良いのかについて書いていきます。

目次

開業資金はどの銀行から借りるべきか

銀行の種類と特徴

そもそも銀行ってどんな種類があるのか簡単にまとめてみます。

- 都市銀行

- 地方銀行(第一地銀、第二地銀)

- 信用金庫、信用組合

- 政府系金融機関(日本政策金融公庫、商工中金

大きくわけるとこの4つに分かれます。

各銀行の特徴

1の都市銀行は有名な(三菱東京UFJ、三井住友、みずほ、りそな)の通称メガバンクと呼ばれる銀行です。

これらのメガバンクは有名で信用もある巨大銀行ですが、創業融資でこのようなメガバンクに借入に行ってはいけません。

メガバンクは大企業相手の融資を行っており、中小企業は基本的に対象ではないからです。

2の地方銀行は、各地方にある「県名+銀行」が銀行名となっているような銀行です。

最近は銀行同士の統合や業務提携で銀行名が変わっているところもありますが、地方で歴史のある銀行となります。

地方銀行においても、やはり実績のない経営者に対して創業融資をしてくれるところを見つけるのは難しいと思います。

3の信用金庫、信用組合は地方の中小企業や個人事業主を対象としています。

そのため、小規模の事業を起こす場合も上2つの銀行より借りやすくなっています。

小規模な個人事業主や中小企業のために融資をすることにより、地域社会の発展に貢献することを目的としているため、信用金庫や、信用組合から融資を受けることはおススメです。

4の政府系金融機関とは、政府が出資して設立されている金融機関のことです。

日本政策金融公庫は中小企業のみを対象としており、商工中金は上場していなければ、中小企業のみならず、大企業にも融資をすることができます。

創業融資は「日本政策金融公庫」で借りるべき

創業融資を受けるべき金融機関は、ずばり日本政策金融公庫です。

その理由を挙げていきます。

事業の実績が無くても借りることができる

起業または独立開業した場合は、勤務時代の実績はあっても、自分で事業を運営していた実績はありません。

そのため、銀行としては事業が上手くいく保証がないことから、銀行は資金を回収できないリスクを負うことになります。

一方、政府系の金融機関である日本政策金融公庫は、中小企業や小規模事業者の成長と発展を支援するために政府が設立しているため、開業資金を融資するリスクをとることができます。

無担保・無保証人で借りることができる

民間の金融機関から融資を受けるときは、法人で借り入れをするときも、代表者の個人の保証が必要になります。

つまり、法人で借入金の返済ができなくなった場合は、社長個人の財産にまで返済の義務が及ぶことになります。

一方、日本政策金融公庫の創業融資では、保証人を付ける必要がないため、返済ができなくなった場合も社長の個人財産まで及ばないこととなります。

保証協会への保証料の支払いがない

金融機関から融資を受けるときは、直接銀行から借りていると思っている人も多いかもしれませんが、銀行が融資した金額について、借りた人が返せなくなっても、銀行に立て替えて借入金の返済をしてくれる機関があります。

その機関を「信用保証協会」といい、この保証協会の保証を付けなければ、民間の金融機関の融資を受けることは難しくなります。

事業の実績があがり、安定した経営を続けている企業については、民間の銀行から直接借りることができます。(これをプロパー融資といいます。)

保証協会の保証が付く借入については、保証協会に対する保証料を銀行に払う利息に加えて支払わなけらばならないため、コストがかかります。

日本政策金融公庫で創業融資を受ける場合は、信用保証協会の保証が付かないため、コストを抑えることができます。

このように日本政策金融公庫からの創業融資は非常に有効に使うことができるのですが、融資を受けるために気を付けるべきことがあります。

創業融資の注意点

自己資金要件がある

日本政策金融公庫の創業融資には、「自己資金要件」というものがあります。

これは、「事業資金の1/10は自分で資金を用意してください」というものです。

たとえば、「600万円で事業を開始したいという場合は、最低60万円は用意してください、残りの540万円は銀行で融資します」ということになります。

ただし、実際のところ、自己資金が事業開始資金の1/10では融資を受けることは難しく、1/3が目安といわれています。

つまり、上の例だと600万円で事業を開始したいという場合は、200万円ほどは貯蓄して準備する必要があります。

この自己資金を貯めるのは、大変な部分になりますが、銀行としては、「事業を始める覚悟」をこの自己資金要件で目安にしているようですので、しっかり貯蓄して、準備をしていきましょう。

創業計画書の作成が必要になる

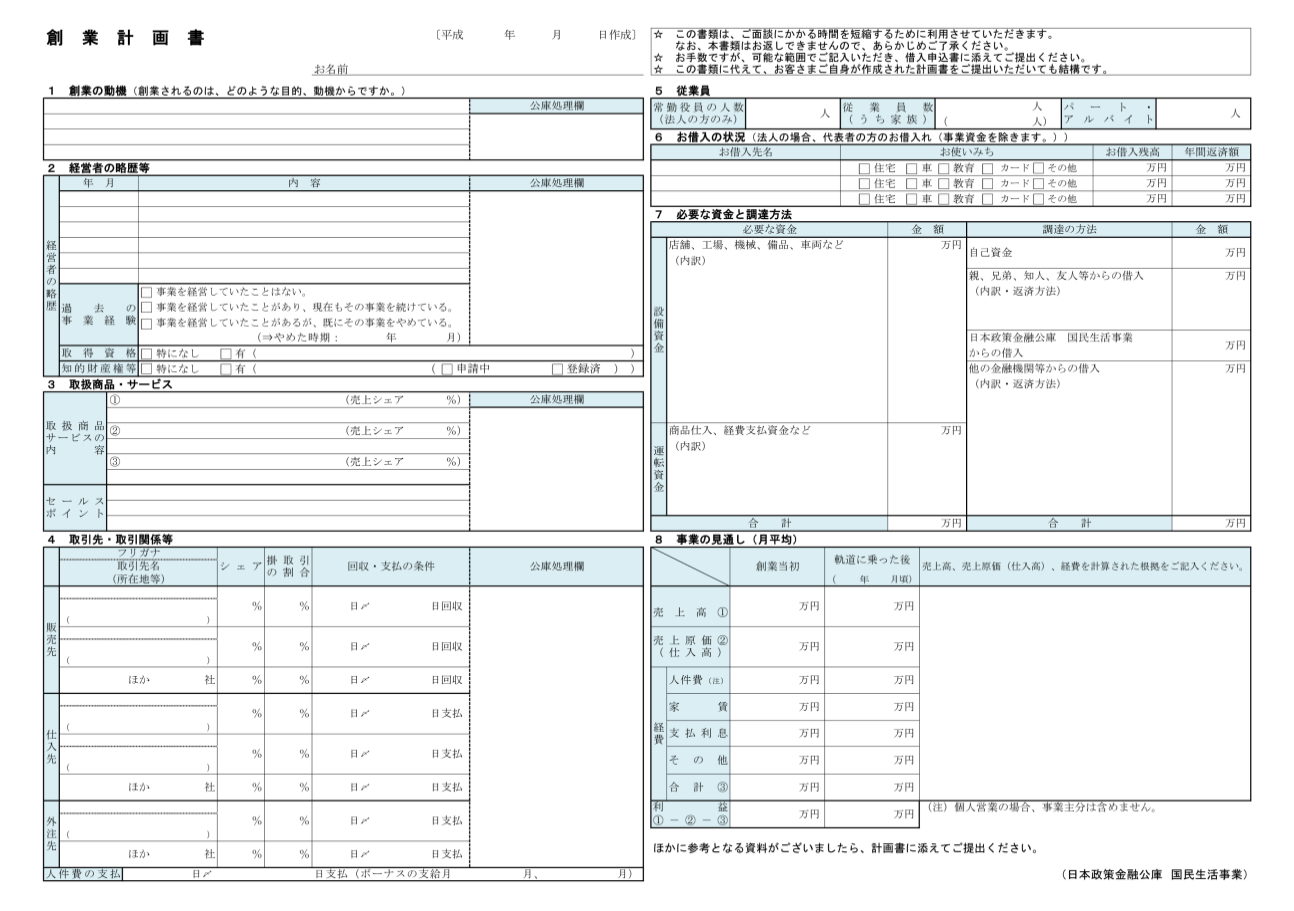

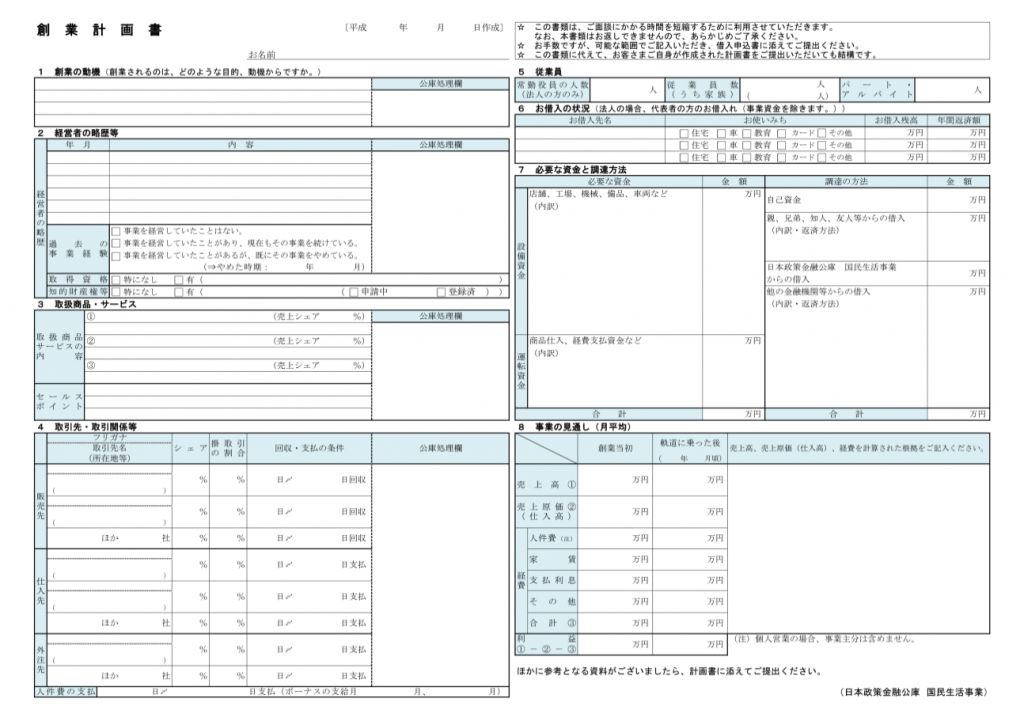

日本政策金融公庫の創業融資を受ける際は、このような創業計画書というものを作成することになります。

創業の目的や顧客ターゲット、売上や利益の数値目標を作成して提出します。

この創業計画書の作成はしたことが無い方は、大変に感じるかもしれませんが、このような計画がないと、行き当たりばったりでは、早期に事業を廃業することになりかねません。

客観的に第三者に評価をしてもらうためにも創業計画書はじっくり検討して作成しましょう。

税金の支払い滞納、ローンの返済遅延があると厳しい

借入金は借りて終わりではなく、その後事業を運営して、借入金の返済をしていかなければなりません。

借入をする前に税金の滞納や、ローンの返済遅延がある場合は銀行としても、融資先として信用できなくなりますので、融資を受けることが難しくなります。

まとめ

事業を始めようとしている方には「夢」があると思います。

融資により銀行はその「夢」を叶える手助けをしてくれますが、事業を上手く運営して借入金の返済をしなければならないのも事実です。

その事業運営の手助けをすることができるのが税理士の仕事であり、やりがいです。

起業や独立開業をお考えの方は一度税理士にご相談ください。